انفجار الطفرة الوبائية…ها قد وصلنا للآثار السلبية المالية الكبيرة.

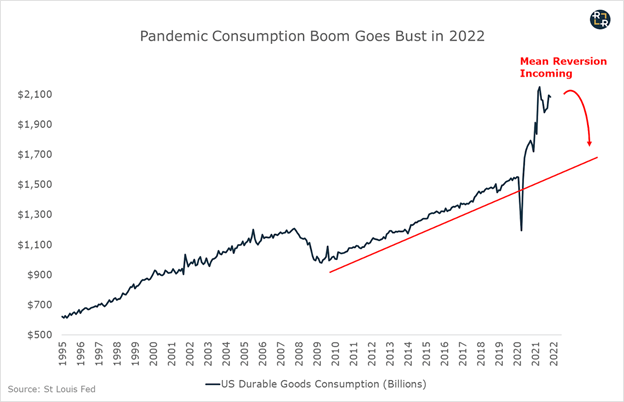

على مدار الثمانية عشر شهرًا الماضية، تمتع الاقتصاد الأمريكي بأكبر قدر من التحفيز على الإطلاق. حيث تم اقتراض أكثر من 5 تريليونات دولار وضخها مباشرة في جيوب المستهلكين والشركات. وقد أطلق هذا العنان لحفلة استهلاك ذات أبعاد غير مسبوقة. حيث اشترى الأمريكيون الكثير من الأشياء، ولقد تسببنا حرفيًا في تعثر سلاسل التوريد المحلية والدولية.

ولكن هناك سبب لمقارنة التحفيز بتعاطي المخدرات في كثير من الأحيان. حيث ينتج عنه ارتفاع مؤقت، يتبعه آثار مؤلمة. وهذا بالضبط ما سيحدث في عام 2022، حيث يواجه الاقتصاد الأمريكي ارتدادًا ملحميًا في الاستهلاك:

لقد تعلمنا جميعًا في سن مبكرة أنه لا يوجد شيء اسمه وجبة غداء مجانية. الأمر نفسه ينطبق على السياسة الاقتصادية. بالتأكيد، حققنا طفرة هائلة من خلال ضخ تريليونات الدولارات المقترضة في الاقتصاد خلال الأشهر الثمانية عشر الماضية ولكن بأي تكلفة على المدى الطويل؟

حان موعد استحقاق قانون {{ecl -733||التضخم}}

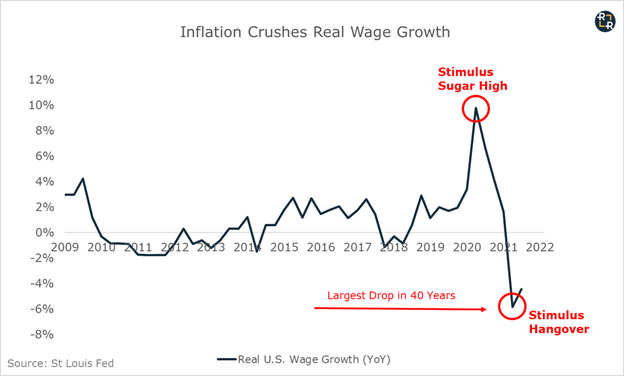

فاتورة {{ecl -168||حفلة التحفيز}} بالأمس تظهر في شكل أسعار أعلى في جميع المجالات. ومع ارتفاع معدل التضخم إلى أعلى مستوياته في 40 عامًا والبالغ 7٪، فإن تكلفة المعيشة ترتفع بوتيرة أسرع من الدخل. وبعد التمتع بطفرة قصيرة الأجل، عكست الأجور المعدلة حسب التضخم مسارها الآن، حيث انخفضت مؤخرًا لأدنى مستوياتها في 40 عامًا:

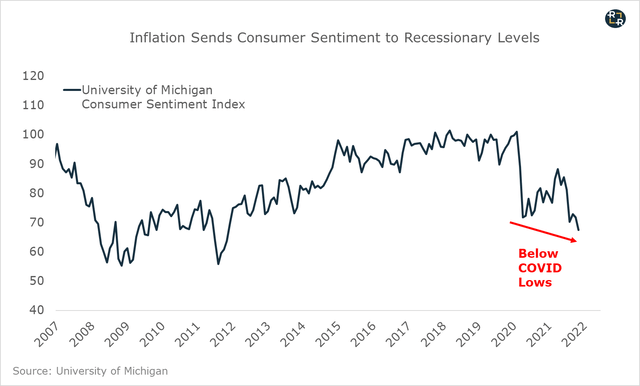

ليس من المستغرب سبب ذعر السياسيين الأمريكيين، وإلقاء اللوم على “الشركات الجشعة” في ارتفاع الأسعار اليوم. إنهم يعلمون أن الرسم البياني التالي لانهيار {{ecl -900||معنويات المستهلك}} -الآن أقل من أدنى مستويات كوفي- يشير إلى ناقوس الموت لاحتمالات إعادة انتخابهم:

بالطبع، لم تستيقظ الشركات فجأة وأصبحت جشعة في عام 2021. كما أن ارتفاع الأسعار هو النتيجة المتوقعة والطبيعية لاستحضار تريليونات الدولارات وإغراقها في الاقتصاد.

في حين يستيقظ المزيد والمزيد من الأمريكيين على هذه الحقيقة. وفي مرحلة ما، سيبدأ الناخبون في التساؤل: ما الهدف من كل هذا التحفيز؟ إذا انتهى به الأمر إلى جعلنا أكثر فقرًا؟ هذا هو السبب في أننا نرى معارضة من أشخاص مثل السناتور جو مانشين، يرفضون التصويت لصالح إنفاق تحفيز أكثر تهورًا ممول بالديون. إن هذا الرفض للحوافز المالية المتهورة هو الأفضل لصحة الاقتصاد والبلد على المدى الطويل. ولكن مثل الانسحاب من أي دواء، فإن سحب التحفيز الأولي سيخلق الكثير من الألم على المدى القصير.

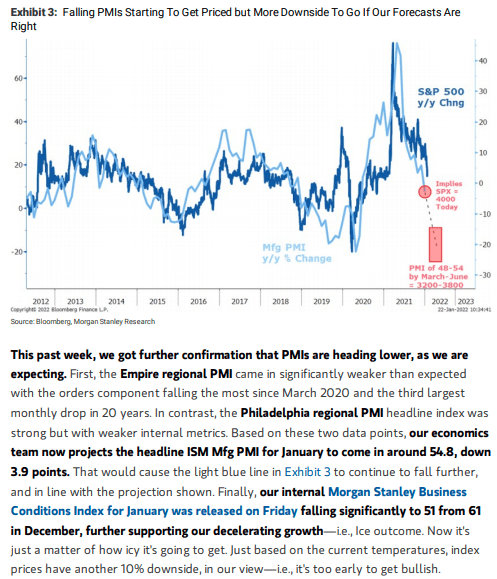

إن رد الفعل العنيف ضد التضخم يجبر مجلس الاحتياطي الفيدرالي الأمريكي على تشديد السياسة النقدية، تمامًا كما نشهد علامات مبكرة على تباطؤ الاقتصاد وهو مزيج كارثي للأصول الخطرة في جميع المجالات.

كما تشير بيانات التصنيع ومبيعات التجزئة الضعيفة إلى تباطؤ الاقتصاد الأمريكي

يوضح الرسم البياني أدناه من بحث مورجان ستانلي (NYSE:MS) تفاصيل مجموعة الأدلة المتزايدة التي تشير إلى تباطؤ كبير في قطاع التصنيع في الولايات المتحدة:

وفي غضون ذلك، يظهر انهيار الأجور الحقيقية وثقة المستهلك في بيانات مبيعات التجزئة. حيث سجل المستهلك الأمريكي انخفاضًا بنسبة -2.3٪ في مبيعات التجزئة على أساس معدل التضخم في ديسمبر. ويعكس هذا أكبر انخفاض في مبيعات التجزئة منذ الأزمة المالية العالمية. كما يتم تتبع الدخل الحقيقي المتاح في الولايات المتحدة الآن أقل من اتجاه ما قبل كوفيد. بعبارات أخرى.

وأعاد المستهلك الأمريكي جميع مكاسب الدخل المؤقتة المدفوعة بالحوافز والمزيد. هذه هي طبيعة الحوافز الممولة بالديون. وبعد كل شيء، لم نخلق أي ثروة جديدة. لقد انطلقنا ببساطة من المستقبل. والآن وصل المستقبل.

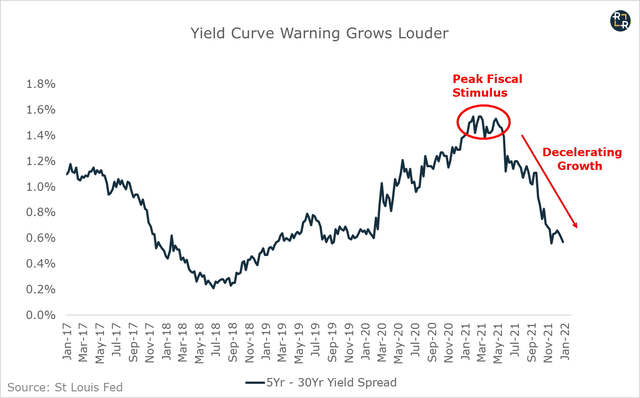

ظلت الأسواق المالية ترسل إشارات التحذير من هذا الهاوية المالية القادمة منذ شهور. وفي سوق السندات، يشير الفارق بين سندات الخزانة قصيرة وطويلة الأجل -وهو مقياس رئيسي لتوقعات النمو المستقبلية- إلى أن النمو الاقتصادي الأمريكي دخل في انخفاض مستمر بعد أن بلغ ذروته مع الجولة الأخيرة من عمليات التحقق من التحفيز في الربع الأول من عام 2021:

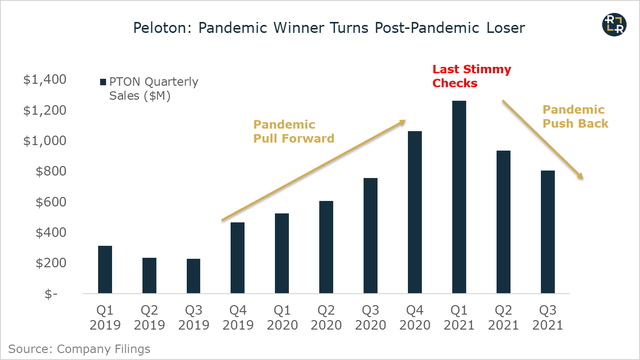

ويرسل سوق الأسهم إشارات تحذير خاصة به، من خلال عدد متزايد من عمليات تفجير الأسهم الفردية البارزة. كما تأتي كارثة اليوم الأخيرة من صانع معدات اللياقة البدنية بيلوتون انترأكتيف (Peloton Interactive Inc (NASDAQ:PTON)). يُظهر بيلوتون أن الانسحاب الوبائي للأمام قد انتهى، حيث تراجعت أسهم بيلوتون يوم الخميس الماضي، بنسبة 25٪ بعد أن أعلنت الشركة وقف إنتاج دراجاتها وآلات الجري، مشيرة إلى طلب أضعف من المتوقع.

تم تمحو الحد الأقصى للانخفاض 85٪ من سعر السهم على مدار الـ 12 شهرًا الماضية.

بالطبع، كان هناك الكثير من العلامات التحذيرية لمن يهتم بالنظر. ربما كان أكبر تحذير هو موجة بيع الأسهم بين المطلعين على الشركات، الذين تخلصوا من 500 مليون دولار في أسهم بيلوتون في الأشهر التي سبقت انهيار الأسعار يوم الخميس.

ومن الواضح أن هؤلاء المطلعين يعرفون في ذلك الوقت ما نعرفه جميعًا الآن: كانت المكاسب المفاجئة لشركة بيلوتون من فحوصات التحفيز وطلبات البقاء في المنزل في عام 2020 بمثابة دفعة لمرة واحدة أدت ببساطة إلى دفع الكثير من الطلب المستقبلي إلى حملة مبيعات مدتها 12 شهرًا.

بحلول الربع الثاني من عام 2021، بدأ الانسحاب الكبير للوباء في دفع بيلوتون للتراجع. وهنا مرة أخرى، بلغ النمو ذروته مع عمليات التحقق الأخيرة من التحفيز التي خرجت في الربع الأول من عام 2021:

في حين كانت المشكلة مع أسعار أسهم الفائزين بالجائحة مثل بيلوتون، زووم (Zoom Video Communications Inc (NASDAQ:ZM))، دوكوسين (DocuSign Inc (NASDAQ:DOCU)) وعدد لا يحصى من الآخرين هي أن السيد السوق استقرأ زيادة الطلب لمرة واحدة في المستقبل غير المحدد.

وقد أمرت شركة بيلوتون بتقييم مضحك بقيمة 50 مليار دولار، في ذروتها مما يعكس مضاعفة مبيعات تتجاوز 10x. وقد تبع السرد ارتفاع سعر السهم، حيث استحضرت وول ستريت مفاهيم رائعة عن الشركة التي تحقق هوامش شبيهة بالبرامج على نطاق واسع، مع نمو لا نهائي على ما يبدو (إجمالي السوق القابل للعنونة).

بالطبع، بعد انخفاض سعر السهم بنسبة 85٪، يبدو كل شيء واضحًا للغاية. إن شركة بيلوتون ليست أكثر من شركة مصنعة للأجهزة ذات هامش ربح سلعي منخفض وبدون خندق مائي واحد من آفاق نموها. وخلال الأشهر التسعة الأولى من هذا الإدراك، عانى سعر السهم من حرق بطيء لبيع الأموال الذكية للمشترين المنخفضين. ثم أعقب مرحلة الحرق البطيء ثلاثة أشهر من الاستسلام المطلق:

وتقدم بيلوتون دراسة حالة رائعة لسرعة ونطاق تدمير الثروة المحتمل عندما تلتقي الروايات الوهمية في وول ستريت المولودة من الهوس بالواقع المالي خلال فترة الكساد اللاحقة.

إذًا هل يمكننا التفكير في أي شركة أخرى رفيعة المستوى تبيع منتجات الأجهزة ذات الربحية المنخفضة والسلعة، ولكن أيها تتطلب تقييمًا وهميًا مثل البرامج يتجاوز 10 أضعاف المبيعات؟ الأسهم التي يتعرض فيها النشاط التجاري بشدة للارتداد المتوسط القادم في طلب المستهلكين، وحيث قام المطلعون مؤخرًا بتصفية مليارات الدولارات من المخزون؟

أوه، صحيح – تسلا (شركة تسلا (NASDAQ:TSLA)).

تسلا -مرشح مسح سعر السهم التالي بنسبة 90٪

أفادت تسلا عن أرقام تفجيرية في جميع المجالات في تقرير أرباحها للربع الأخير يوم الأربعاء -متجاوزة المبيعات والأرباح. لكن لاحظ رد فعل المخزون- الذي انخفض بنسبة تزيد عن 11٪ في اليوم التالي.

كان الحافز الواضح للضعف هو الكشف عن أن تسلا ليس لديها أي خطط لتقديم أي طرازات جديدة في عام 2022. وتُعد هذه مشكلة كبيرة بالنسبة لشركة مسعرة كما لو أنها ستستحوذ قريبًا على سوق السيارات العالمي بأكمله -مهمة صعبة بأربع طرازات سيارات فقط. هذه هي الحياة في سوق الأسهم عندما يتم تسعيرك لتحقيق الكمال.

ضع في اعتبارك ما يلي:

من عام 2019 إلى عام 2021، تضاعفت مبيعات تسلا تقريبًا من حوالي 50 مليار دولار إلى أقل بقليل من 100 مليار دولار. وخلال نفس الفترة، تضخم تقييم تسلا من 50 مليار دولار إلى أكثر من 1 تريليون دولار. لذلك، نحن نتحدث عن شركة سيارات تتداول بمضاعفات مبيعات 10x.

هل أحتاج لقول المزيد؟

تم تسعير السهم كما لو أنه سيسيطر على سوق السيارات العالمي بأكمله. وأي تلميح إلى أن حالة الصعود هذه غير منطقية وخارج الطاولة ويمكن للسهم إعادة تقييمه على الفور بما يتماشى مع متوسط شركة السيارات الخاصة بك، حيث يتم تداوله بمضاعف مبيعات أقل من 1x (أي 90٪ أقل)، كان مرفوضًا.

بالطبع، أنا أقدر تمامًا أن المضاربين على ارتفاع الأسعار لديهم الكثير من الروايات التفصيلية لتبرير سبب وجوب تداول تسلا مثل احتكار برمجيات على مستوى عالمي بهوامش ربح 80٪ وآفاق نمو غير محدودة في المستقبل. ولكن كان هذا هو بيت القصيد من مثال بيلوتون -هذه هي القصص التي تم اختراعها لتبرير حركة السعر أثناء الهوس.

في رأيي، العوامل الحقيقية الوحيدة التي تهم سعر سهم تسلا هي سيكولوجية الجماهير وزخم الأسعار وتدفقات الأموال. ويتلخص الرهان هنا في سؤال واحد: هل يمتلك جنون اليوم مساحة أكبر للركض، أم أنه على وشك الإفلاس؟

لسوء حظ مساهمي تسلا، (NASDAQ:TSLA) تشير جميع المؤشرات إلى انتهاء هذا الجنون وحب المخاطرة في عام 2022.

تدفقات الأموال القصوى= ذروة الهوس

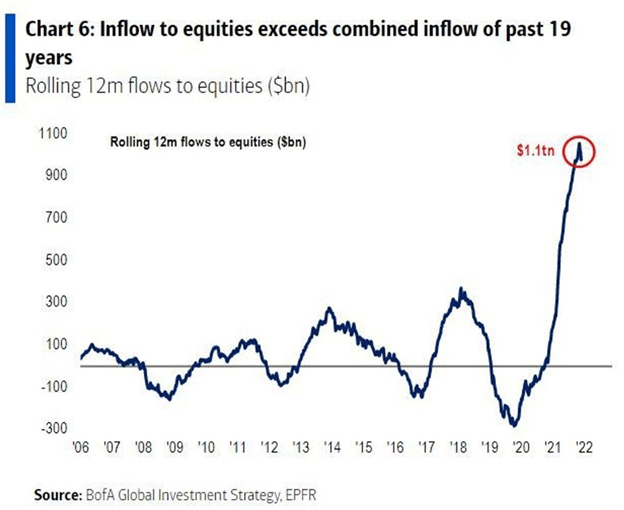

لقد أوضحت في وقت سابق كيف ذهبت تريليونات الدولارات من التحفيز المالي إلى الاستهلاك القياسي للسلع في الولايات المتحدة على مدى الأشهر الـ 18 الماضية، وكيف أن هذه مشكلة كبيرة عندما يضرب متوسط الارتداد في العام المقبل. ولكن كان هناك مجال رئيسي آخر تدفقت فيه أموال التحفيز المالي هو: الأسواق المالية. ويوضح الرسم البياني أدناه كيف تجاوزت التدفقات الداخلة إلى سوق الأسهم الأمريكية العام الماضي المجموع الإجمالي للسنوات الـ 19 الماضية مجتمعة:

ومثلما بدأنا نشهده في الاقتصاد الحقيقي، أعتقد أننا سنرى انعكاسًا متوسطًا مماثلًا في التدفقات المالية في عام 2022 -وهو ما يُظهره الرسم البياني أعلاه ربما بدأ بالفعل.

كانت تسلا أحد المستفيدين الأساسيين من الرسم البياني أعلاه. ربما في واحدة من أعظم مآثر توقيت السوق على الإطلاق، دخلت تسلا في مؤشر إس أند بي 500 في ديسمبر من عام 2020 -قبل أن يجتاح تسونامي السيولة القياسي الأسواق المالية الأمريكية.

ولكن الآن، مع إغلاق صنابير التحفيز المالي، بلغت التدفقات المالية ذروتها وبدأت في الانعكاس. ولا ينبغي أن يكون مفاجئًا أيضًا أن سوق الأسهم الأوسع، جنبًا إلى جنب مع تسلا، توقف عن الصعود بشكل مستقيم وأصبح أكثر تقلبًا في الأسابيع الأخيرة.

بالنظر إلى ما هو أبعد من التدفقات الداخلة إلى سوق الأسهم، استفادت أسهم تسلا أيضًا من أكبر موجة من جنون خيار المضاربة على الإطلاق.

لقد غطيت (جنبًا إلى جنب مع العديد من الآخرين) بتفصيل كبير كيف يمكن لأحجام خيارات الشراء المتزايدة أن تخلق “ضغط جاما”، مما يخلق ضغط شراء مصطنعًا من تجار الخيارات الذين يتحوطون من تعرضهم لجاما في سعر السهم الأساسي (انظر المزيد هنا).

لإيجاز قصة طويلة، أعتقد أن تسلا استفادت من الكمية الهائلة من الأسهم المطلوبة لتجار الخيارات للتحوط من مخاطرهم حيث ارتفعت أحجام خيارات الشراء الشهرية من 1.5 مليون في سبتمبر 2019 إلى ما يقرب من 40 مليون عقد في نوفمبر 2021:

ولكن مرة أخرى، فإن جنون خيار الاستدعاء هذا هو أحد أسباب بيئة السوق المهووسة. ومع انحسار مد السيولة في عالم يتحول فيه الازدهار إلى الانهيار، يمكن أن تواجه أسهم تسلا استراحة ملحمية لأكبر ضغط جاما على الإطلاق. وربما رأينا بالفعل بداية هذه العملية، حيث بلغت أسهم تسلا ذروتها على وجه التحديد مع ذروة أحجام خيارات الشراء في نوفمبر 2021.

ترقبوا المزيد من التحديثات، حيث يمكن أن يصبح هذا جزءًا مهمًا من القصة ليس فقط لأسهم تسلا، ولكن للأسواق المالية الأوسع في المستقبل.

في الوقت الحالي، هذه هي المحصلة النهائية: أي شخص ينظر إلى أساسيات أعمال تسلا باعتبارها المحرك الرئيسي لسعر السهم سيجد نفسه مرتبكًا بشكل متزايد في عام 2022. كما يمكن أن تستمر الأساسيات في التحسن في تسلا، وقد يخسر سعر السهم 90٪ من قيمته حيث يتدفق المال المضارب في مسار عكسي.

أخيرًا، ليست القصة في أن أسهم مثل تسلا وبيلوتون هي المعرضة للخطر في سوق اليوم. فلقد بدأنا نرى ضغوط البيع تضرب جنرالات السوق السابقين -FANNGs – علامة تحذير عملاقة أخرى للسوق الصاعدة اليوم.

بدء هبوط جنرالات السوق

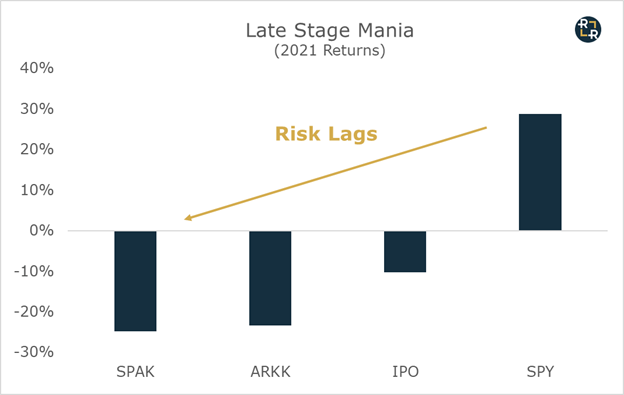

أحد المؤشرات الرئيسية لانتقال السوق من الازدهار إلى الانهيار هو التدهور الحاد في الأسهم الأكثر مضاربة. كان العام الماضي مثالاً نموذجيًا، حيث أن الشركات الأكثر تخمينًا لحرق النقد في السوق -بما في ذلك السلسلة الأخيرة من الاكتتابات الأولية منخفضة الجودة، وSPACs وكل عقد تقريبًا لدى صندوق ايه أر كيه انوفيشن للتداول في البورصة (ARKK – انقلبت من الشركات الرائدة في السوق في عام 2020 إلى المتخلفين في السوق في عام 2021:

في حين يصف جيرمي جرانثام ظاهرة الدورة المتأخرة هذه بأنها “نمل الثقة” الذي يأكل خارج السوق الصاعدة، قبل أن يشق طريقه إلى المؤسسة. فقد انتقلت الأموال بعيدًا عن هذه الأسهم المضاربة إلى قادة الشركات الكبرى في جزء كبير من عام 2021 -لا سيما FAANNG + فيسبوك (NASDAQ:FB)، وأمازون (NASDAQ:AMZN)، وأبل (شركة آبل (NASDAQ:AAPL))، ونتفليكس (شركة نيتفليكس (NASDAQ:NFLX))، ونيفيديا (مجموعة اٍن فيديا (NASDAQ:NVDA))، وألفابت ((NASDAQ: GOOGL)، إلخ).

ولكن هذه هي العلامة المزعجة للمضاربين على الارتفاع -فقد شق نمل الثقة طريقه الآن إلى جنرالات السوق الضخم سابقًا، بدءًا من نتفليكس (NASDAQ:NFLX).

بعد نشر توجيه ضعيف لنمو الاشتراكات في المستقبل في أحدث {{erl -13063||تقرير للأرباح}}، انخفض سهم نتفليكس بأكثر من 20٪ في يوم واحد. بينما انخفض السهم الآن بما يزيد عن 50٪ من المستويات المرتفعة التي سجلها مؤخرًا في نوفمبر 2021:

أما في الأسابيع القليلة الماضية، رأينا ضغوط البيع تتسلل إلى الجنرالات الآخرين. والجدير بالذكر أن أسهم أمازون القوية تراجعت بنسبة 25٪ عن أعلى مستوياتها الأخيرة وذلك على الرغم من أي أخبار أساسية حقيقية ذات مغزى.

أضف كل ذلك، ومن المفترض أن تمنح كل من أساسيات الاقتصاد الكلي وتدفقات الأموال والزخم في سوق اليوم المستثمرين الكثير من الحذر للمضي قدمًا. وسوف تستمر مخلفات المالية العامة وارتفاع التضخم في الضغط على الاستهلاك في الاقتصاد الحقيقي. وفي غضون ذلك، من المحتمل أن نرى انعكاسًا في التدفقات المالية القياسية التي ساعدت على تضخيم التقييمات الستراتوسفيرية في سوق الأسهم اليوم.

إننا نشهد بالفعل أولى بوادر الازدهار تتحول إلى إفلاس، وذلك قبل أن يبدأ بنك الاحتياطي الفيدرالي قريبًا في تشديد السياسة النقدية في اقتصاد متباطئ. وتُعد هذه وصفة لانخفاض نمو الأرباح، وتباطؤ الاقتصاد، وانخفاض التقييمات.